年末調整が終わりホッとしたのも束の間、今度は法定調書を作成し、提出期限までに税務署へ提出しなければなりません。文字を見れば「法で定められた書類なのかな」と想像できますが、どのような書類なのかすぐに思いうかぶ方は少ないでしょう。実は法定調書と一口にいっても、1種類の書類のことではありません。この記事では法定調書について、詳しく解説していきます。

法定調書とは

所得税法や相続税法上などによって提出が義務付けられている書類の総称が法定調書です。

法定調書では企業や個人事業主がお金を動かした際に、どこにいくら支払ったのかを把握できます。その際、報酬を支払った側だけではなく受け取った側の情報もわかるため、授受両方の側面からお金の動きがわかります。つまり、お金の動きがあった事実を書面で提出させることで、税務署は脱税や申告漏れを確認できるわけです。

年末調整における法定調書

年末調整が終了すると、担当者は「給与所得の源泉徴収票」や「報酬、料金、契約金及び賞金の支払調書」などの法定調書を、期限までに税務署へ提出する必要があります。法定調書を提出するときには「給与所得の源泉徴収票等の法定調書合計表」も添付します。給与所得の源泉徴収票等の法定調書合計表は一般的に法定調書合計表と略されます。

法定調書の提出先及び提出期限について

給与所得者の源泉徴収票と各種支払調書、法定調書合計表の提出先は納税地となる支払事務を取り扱う事業所の所在地を管轄する税務署です。なお、本店・支店がある場合、給与の支払事務を支店で行っている場合は、支店の所在地が納税地になります。

給与所得者の源泉徴収票と支払調書、法定調書合計表は原則その計算対象となる翌年の1月31日までに提出しなければなりません。源泉徴収票を従業員に渡しただけでは、年末調整の手続きは終了ではありません。期限を守り、抜けもれがないように提出しましょう。

年末調整に関わる法定調書の種類

法定調書は2023年現在、60種類以上あります。気になる方は国税庁のサイトで確認できます。

▼詳しくは国税庁のサイトをご覧ください。

法定調書のなかで年末調整に関わりがあるのは以下のものになります。

給与所得の源泉徴収票

源泉徴収票に関しては、会社員であれば1度は目にしたことがあるのではないでしょうか。源泉徴収票も法定調書の1つです。従業員へ渡した源泉徴収票と同じ内容のものを、提出期限までに税務署にも提出します。

支払調書

源泉徴収義務者が「誰に、どのような内容で、年間いくら支払ったか」といったことを、詳細に記した書類が「支払調書」です。「源泉徴収義務者」とは、源泉徴収税を納める義務がある企業のことを指します。

支払調書にはいくつか種類があります。作成頻度が高いものは「報酬、料金、契約及び賞金の支払調書」です。たとえば「原稿、講演、デザイン等への報酬・料金」や「弁護士、税理士など士業に対する報酬・料金」、「馬主に支払われる競馬の賞金」などを支払った際に作成します。原稿料やデザイン料は、源泉徴収が必要か悩みやすい項目になるため注意しましょう。

支払調書は、原則として「個人」に支払われた報酬・料金について必要となります。支払先が個人の場合、マイナンバーの記載が必要になるため、支払先への確認も忘れないようにしましょう。支払調書は例年1月31日までに、法定調書合計表とあわせて税務署に提出しなければなりません。また、義務ではありませんが、支払調書は多くの場合支払先へも送付します。

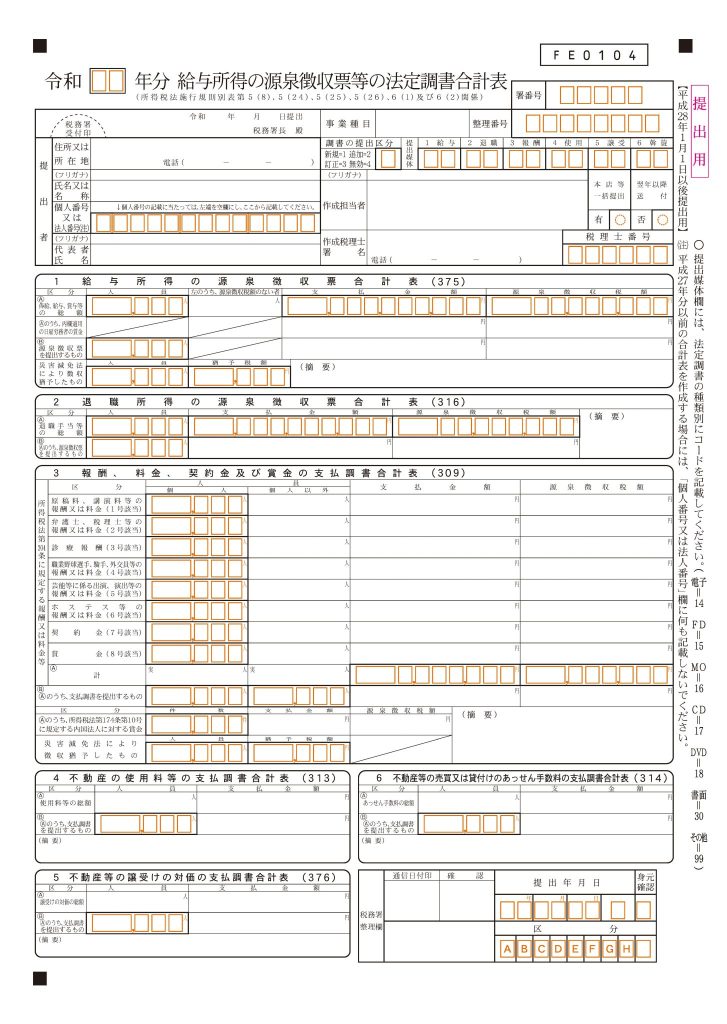

給与所得の源泉徴収票等の法定調書合計表

法定調書合計表は、主に「役員や従業員など内部の人への給料の支払」と「外部に対しての報酬の支払」、「徴収した源泉所得税の金額」などを税務署に報告するための書類です。法定調書合計表は、法定調書のうちの6項目をとりまとめて作成します。詳しくは次項で説明します。

【番外編】給与支払報告書

法定調書ではありませんが、年末調整に付随する提出書類として給与支払報告書があります。

給与支払報告書は、事業者から市区町村へ提出する書類で、この書類をもとに次年度の住民税額が決まります。給与支払報告書は源泉徴収票と似ていますが、両者は書類の提出先と提出の目的が異なります。給与支払報告書は、住民税と国民健康保険の計算をするために作成して、提出先は市区町村です。一方、源泉徴収票は、所得税の納税を証明するためのものであり、提出先は税務署になります。

法定調書合計表の内容について

前項で説明したように、法定調書合計表には法定調書の6項目をとりまとめて記載します。注意するポイントも押さえておきましょう。

▼給与所得の源泉徴収票等の法定調書合計表

引用:令和 年分 給与所得の源泉徴収票等の法定調書合計表(OCR帳票)|国税庁

給与所得の源泉徴収票合計表

1年間に従業員に対して支払った給与がある場合、給与所得の源泉徴収票合計表欄を記入します。

「俸給、給与、賞与等の総額」欄には、給与の支払があったすべての人について記載が必要です。この人数は「給与所得の源泉徴収票」の提出が省略できるものも含めます。中途入社の従業員がいる場合、入社日以降の分を記載します。前職で受け取った給与は含みません。

「源泉徴収票を提出するもの」の欄は、「給与所得の源泉徴収票」を提出する人数、支払金額、源泉徴収税額を記載します。 源泉徴収票を提出するものには、支払金額が150万円を超える役員、支払金額が500万円を超える従業員、支払金額が250万円以上の弁護士や税理士(給与等として支払った場合)などが該当します。こちらは、中途入社の従業員についても前職で受け取った給与と、徴収された源泉所得税額に含めて記載するため注意しましょう。

退職所得の源泉徴収票合計表

1年間に退職者がいた場合、退職所得の源泉徴収票合計表欄に記入します。

「退職手当等の総額」の欄には、退職所得の源泉徴収票の提出を省略できる人も含めたすべての人数、退職手当の支払金額、源泉徴収税額を記載します。

報酬、料金、契約及び賞金の支払調書合計表

1年間に外部に対しての報酬の支払があった場合は、報酬、料金、契約及び賞金の支払調書合計表欄に記入します。

「支払金額」の欄には、個人と個人以外に支払った金額の合計を記載します。「源泉徴収税額」の欄は、災害被害者に対する租税の減免、徴収猶予等に関する法律の規定により、源泉所得税の徴収を猶予された税額は除いて記入します。

「所得税法第204条に規定する報酬又は料金等」に該当する欄に関しては、支払調書の提出が省略できるものも含めたすべての報酬や料金などを記載する必要があります。

不動産の使用料等の支払調書合計表

1年間に事務所や駐車場など、月極または年払いで不動産を借りている場合に、不動産の使用料等の支払調書合計表欄を記入します。

「使用料等の総額」の欄には、その年中に支払が確定した不動産の使用料などを記載します。この欄には支払調書の提出が必要ではないものも含めて、支払った人の人数と支払金額の合計を記載しましょう。

不動産の使用料などの支払がなく、不動産の使用料等の支払調書を提出しないケースでは、摘要欄にその旨を記載します。

不動産等の譲受けの対価の支払調書

1年間に支払が確定した不動産などの譲受けの対価や、資産の移転に伴い発生した各種損失の補償金について、不動産等の譲受けの対価の支払調書合計表欄に記載していきます。

不動産等の売買又は貸付けのあっせん手数料の支払調書

1年間に支払が確定した不動産などの売買、または貸付けのあっせん手数料について、不動産等の売買又は貸付けのあっせん手数料の支払調書合計表欄に記載していきます。

法定調書に関わる注意点

法定調書作成時に気をつけたい注意点をご紹介します。

間違いがないよう慎重に作成する

当たり前のことのようですが、法定調書合計表や法定調書を記入する際は、記入の間違いがないように気をつけましょう。特に支払調書の枚数が多い場合には、間違いがあると該当箇所を見つけて修正するだけで大変な手間がかかります。提出には期限があるため、迅速かつ正確に作成することが重要です。

該当者分の源泉徴収票は2通用意しておく

税務署に対して、提出する要件に該当する給与所得者の源泉徴収票と、支払調書各種に法定調書合計表を添付する必要があります。提出する要件に該当する給与所得者の源泉徴収票は社員に渡す分と、税務署に渡す分の2通が必要になります。

まとめ

年末調整からさまざまな法定調書の作成まで、担当者は多くの書類を作成・管理する必要があります。

特別なことがない限り、ひとつの会社で毎年記載内容が大きく変わることはないため、1度作成すると翌年からは作成がしやすくなります。もし手間に感じるようであれば税理士事務所に依頼するのも1つの手段です。

法人の決算に関しては法人決算オンラインを利用することで、手間もコストも抑えられます。法人決算オンラインはクラウド会計(freee、マネーフォワードクラウド、弥生会計)専門の、オンライン決算代行サービスです。税理士が開発したプログラムのため、税理士に頼むときのように節税に関する対策もしっかりと行っており、安心して依頼できます。法人決算オンラインは、最小の料金設定でスモールビジネスを応援しています。